여전채 3년물 금리 4.844% 기록

지난 2010년 7월20일 이후 최고

카드회사 조달 금리 높아진 탓에

카드론 금리 인상도 불가피해져

채권 시장이 요동치면서 카드회사와 캐피탈사가 발행하는 여신전문금융회사채(여전채) 3년물 금리가 5%에 육박하는 것으로 나타났다. 12년 1개월 만에 가장 높은 수준이다. 금융 취약계층의 급전 창구인 카드론(장기카드대출) 금리도 덩달아 오를 것이라는 우려가 나온다.

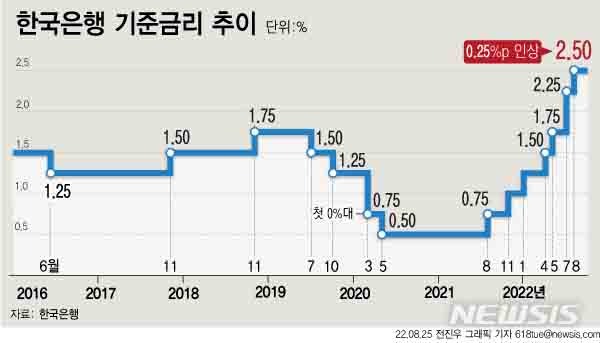

30일 금융투자협회에 따르면 여전채 AA+ 3년물 금리는 전날 기준 연 4.844%를 기록했다. 지난 2010년 7월20일(4.87%) 이후 12년 1개월 만에 가장 높은 수준으로 올해 초까지만 해도 2%대였던 금리가 2배로 뛴 것이다.

1년 전에는 1%대 금리로 조달하는 것도 가능했지만 옛이야기가 됐다. 이창용 한국은행 총재의 매파적(통화 긴출 선호) 발언으로 채권 시장이 발작 증상을 보인 탓이다.

이 총재는 27일(현지시간) 잭슨홀 경제정책 심포지엄에 참석해 "한국의 인플레이션은 유가 등 대외적 요인이 크며, 유가가 언제 다시 상승할지 판단하기 어렵기 때문에 금리 인상 종료 시점을 말하기 어렵다"며 "인플레이션이 꺾일 때까지 금리 인상을 지속할 것"이라고 말했다.

문제는 카드사들이 대출 사업에 필요한 자금의 70% 이상을 여전채를 통해 조달하기 때문에 여전채가 오를 경우 카드론 금리가 더 오를 수 있다는 점이다. 카드론 금리를 인하해왔던 카드사들이 더 이상 버티기 어려울 것이라는 분석이 나온다.

자금 조달이 급한 카드사들은 단기자금 시장으로 눈을 돌리고 있다. 금융감독원에 따르면 올해 1분기 기준 7개 전업카드사의 만기 1년 이내 기업어음(CP), 전기단기사채 발행액이 38조원에 이른다. 전년 동기 대비 62% 상승한 수치다.

이복현 금융감독원장도 이를 의식한 듯 지난달 5일 여전사 최고경영자(CEO) 간담회에서 "여전사는 수신(예·적금) 기능이 없기 때문에 유동성 리스크를 업계 스스로 관리할 필요가 있다"며 "지난 6월 이후 여전채 스프레드는 2020년 유동성 위기 당시 최고점을 상회하면서 자금 조달 여건이 악화되고 있는 상황"이라고 언급했다.

이 원장은 또 "유동성 스트레스테스트를 실시하고 비상자금 조달계획을 다시 한 번 점검해야 한다"며 "추가적인 대출처 확충이나 대주주 지원방안(유상증자, 자금지원 등) 확보로 만기도래 부채를 자체적으로 상환할 수 있도록 유동성 확보가 필요하다"고 강조했다.

한 카드사 관계자는 "여전채 금리가 오르고 조달 비용이 커면서 CP 발행은 이미 하고 있고, 매주 회의 때마다 리스크부서도 동원되는 상황"이라고 설명했다.

<저작권자 ⓒ KG뉴스코리아, 무단 전재 및 재배포 금지>

경제 / 조봉식 기자 다른기사보기